- Suche öffnen

- Banken Banken

Consulting

Products

Technology & Operations

- Consulting Consulting

- PaymentsPayments

- Cross-Border & High-ValueCross-Border & High-Value

- T2 (TARGET2)

- SWIFT gpi

- SWIFT MX

- Global Instant PaymentsGlobal Instant Payments

- Domestic PaymentsDomestic Payments

- Retail PaymentsRetail Payments

- Prozesse & IT-ArchitekturProzesse & IT-Architektur

- Regulatorische Anforderungen

- Trends

- Cross-Border & High-Value

- Bank der ZukunftBank der Zukunft

- ESG – Pflicht und Kür

- Data Driven BankingData Driven Banking

- KI in der FinanzindustrieKI in der Finanzindustrie

- BanksteuerungBanksteuerung

- Risikomanagement ArchitekturRisikomanagement Architektur

- Treasury ManagementTreasury Management

- Non-Financial Risk ManagementNon-Financial Risk Management

- ESG und BanksteuerungESG und Banksteuerung

- ESG RisikomanagementorganisationESG Risikomanagementorganisation

- ESG-Guidelines

- ESG Offenlegung

- Finance Sustainability

- ESG Risikomanagementorganisation

- IT-RisikomanagementIT-Risikomanagement

- Sparkassen im Wandel

- Finance

- Risikomanagement Architektur

- Regulatorik & ComplianceRegulatorik & Compliance

- FinanzdienstleistungsaufsichtFinanzdienstleistungsaufsicht

- Crime Prevention

- RegTechRegTech

- Data QualityData Quality

- Data Quality

- Compliance-ManagementCompliance-Management

- Wertpapier-ComplianceWertpapier-Compliance

- MiFID

- MiFID KernthemenMiFID Kernthemen

- Marktmanipulation & Insiderhandel

- Wertpapiergeschäft & eWpGWertpapiergeschäft & eWpG

- ESG-ComplianceESG-Compliance

- EU AI Act

- Finanzdienstleistungsaufsicht

- KreditgeschäftKreditgeschäft

- Digital BankingDigital Banking

- Digitales KundenmanagementDigitales Kundenmanagement

- Digitale ÖkosystemeDigitale Ökosysteme

- Digitale GeschäftsprozesseDigitale Geschäftsprozesse

- Digitales Kundenmanagement

- Business TransformationBusiness Transformation

- Payments

- Products Products

- Payments ProductsPayments Products

- Banking Solutions

- Payments Products

- Technology & Operations Technology & Operations

- Change- & Run-the-BankChange- & Run-the-Bank

- Cloud JourneyCloud Journey

- Agile & TransformationAgile & Transformation

- Individuelle Softwareentwicklung

- Change- & Run-the-Bank

- Consulting

- Versicherungen Versicherungen

Consulting

Technology & Operations

- Consulting Consulting

- Practical AI

- Transformation

- ESG

- Intelligente AutomatisierungIntelligente Automatisierung

- Aktuarielle Beratung

- ComplianceCompliance

- Referenzen & Success Stories

- Products

- Technology & Operations Technology & Operations

- Consulting

- Academy

- Insights Insights

- Über PPI Über PPI

- Company Company

- UnternehmensgruppeUnternehmensgruppe

- Corporate Social ResponsibilityCorporate Social Responsibility

- Compliance Center

- Unternehmensgruppe

- Touchpoints

- Company

- Karriere

- DE

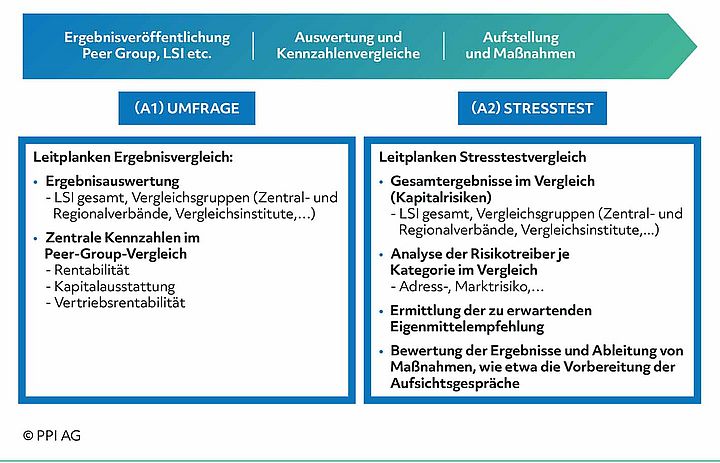

Die Stresstests für die Less Significant Institutes (LSI) sind deutlich mehr als eine aufsichtsrechtliche Pflichtübung. Sie bestimmen nicht nur die Eigenmittelempfehlung (bisher Eigenmittelzielkennziffer) und die Kernkapitalquote, sondern liefern Instituten zudem wichtige Informationen zur Steuerung des eigenen Geschäftsbetriebs. Insbesondere die Analyse der Ergebnisse im Peer-Group-Vergleich lässt Rückschlüsse auf die Tragfähigkeit der gewählten Geschäftsstrategie zu.

LSI-Stresstest: Prüfung mit Tragweite

Die Ergebnisse der Stresstests bilden die Basis für die institutsspezifische Eigenmittelempfehlung. Bei deren Erhebung kommt es insbesondere auf die Kapitalquoteneffekte aus Zins-, Adressen- und Marktpreisrisiken an, die anhand aufsichtlich vorgegebener, standardisierter Szenarien berechnet werden. Durch die einheitliche Grundlage kann die Bankenaufsicht auch die Geschäftsmodellanalysen im Peer-Group-Vergleich nutzen und die jeweiligen Institute im SREP-Gesamtscore einordnen.

Auswirkungen interpretieren

Ergebniseinbrüche infolge der Krisenszenarien schlagen sich im Verzehr von harter Kernkapitalquote nieder. Diese verringert sich um die Differenz zwischen der Ausgangskapitalquote und der niedrigsten Kapitalquote im Stresshorizont. Die Interpretation der Ergebnisse im jeweiligen Institut muss hierbei im Fokus stehen, einschließlich der Ursachen- und Wirkungsanalyse. Nur so lassen sich Risikokonzentrationen identifizieren und Steuerungsimpulse ableiten.

Bestens präpariert

Zur Vorbereitung eines Aufsichtsgesprächs ist ein Vergleich der eigenen Ergebnisse mit den von der Aufsicht veröffentlichten Gesamtergebnissen sinnvoll. Das gilt auch für den Vergleich mit den Werten einer geeigneten Peer Group aus dem Bereich der LSI – jedenfalls soweit möglich. Auch die eigene Steuerung erhält dadurch wichtige Hinweise.

Unsere Leistungen

Wir unterstützen Sie bei der Beurteilung der Ergebnisse aus den Stresstests. Mithilfe einer softwaregestützten, methodischen und geschäftsmodellspezifischen Vorab- und Ex-post-Analyse unter Verwendung von Benchmarkvergleichen zeigen wir Ihnen die relevanten Wert- und Risikotreiber auf.

Stufe I: Vorabanalyse

- Mithilfe eines eigens entwickelten Analysetools betrachten wir systematisch Ihre Zahlen und ziehen Vergleiche, etwa mit Historie oder Benchmarkdaten.

- In einem gemeinsamen Workshop besprechen wir die Ergebnisse, zeigen Auffälligkeiten, eventuelle Inkonsistenzen und Wirkungszusammenhänge auf und leiten mögliche Handlungsoptionen ab.

- Abschließend erhalten Sie eine Dokumentation Ihrer Ergebnisse.

Stufe II: Ex-post-Analyse

- Wir untersuchen systematisch Ihre Daten und vergleichen diese mit den aktuellen Benchmarkwerten.

- Wir überprüfen relevante Wert- und Risikotreiber auf Vollständigkeit und Konsistenz mit Risikoinventur, –strategie und –tragfähigkeit.

- Wir beurteilen Ihre regulatorischen Kennzahlen im Hinblick auf institutsspezifische Freiheitsgrade und Engpassfaktoren. Daraus leiten wir potenzielle Lenkungsimpulse in der Risiko- und Geschäftsfeldsteuerung ab.

- Wir bereiten Sie abschließend auf den aufsichtlichen Dialog im Rahmen des SREP vor, zum Beispiel auf jährliche Aufsichtsgespräche.