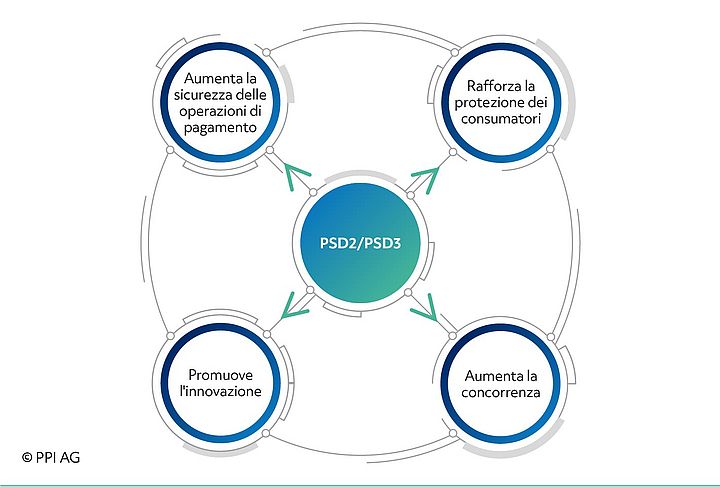

Gli sviluppi politici, tecnici e commerciali del XXI secolo, tra tutti la digitalizzazione e la globalizzazione, hanno portato a un aumento significativo del numero di normative che fornitori di servizi di pagamento e banche devono rispettare. Per tutti i fornitori di servizi finanziari, la conformità a questi requisiti normativi, in particolare a quelli relativi alle operazioni di pagamento, è essenziale, e il suo ottenimento è spesso una sfida. Inoltre, un'implementazione intelligente, semplice per il cliente, è decisiva per il mercato. Gli esperti di PPI sono pronti a consigliare i clienti con strategie di implementazione studiate sul singolo caso. Combinando la conoscenza delle normative, ai requisiti specifici di settore e a know-how informatico, sono in grado di studiare, accompagnare e sviluppare la strategia migliore anche intorno a temi complessi, come la Direttiva sui servizi di pagamento (PSD2/PSD3), la Legge sulla resilienza operativa digitale (DORA), il Regolamento sui mercati delle cripto-attività (MiCA), il Regolamento sulla Finanza Aperta FIDA (Financial Data Access Regulation) o il Regolamento UE sui Trasferimenti di Denaro (GTVO) e altre normative.

- Open the searchbox

- Consulenza Consulenza

Consulenza

- Consulenza Consulenza

- Carte

- Cross-Border & High-ValueCross-Border & High-Value

- Pagamenti domesticiPagamenti domestici

- Retail PaymentsRetail Payments

- Processi e Architetture ITProcessi e Architetture IT

- Requisiti normativi

- Trends

- Consulenza

- Prodotti Prodotti

Prodotti

Altre Soluzioni Bancarie

Cyber Security

- Prodotti Prodotti

- Altre Soluzioni Bancarie Altre Soluzioni Bancarie

- Cyber Security Cyber Security

- Prodotti

- Technology & Operations

- About PPI About PPI

- Chi Siamo Chi Siamo

- PPI ItaliaPPI Italia

- Il Gruppo

- SostenibilitàSostenibilità

- Trasparenza

- PPI Italia

- Eventi e Media Eventi e Media

- Chi Siamo

- IT